A reforma tributária, apesar de já ter algumas definições,, passará por avaliações sobre vetos presidenciais, além de normas infralegais – portarias e resoluções.

A implementação da reforma tributária no Brasil já está bem encaminhada, contudo é preciso que algumas portarias e resoluções sejam publicadas para o melhor esclarecimento sobre as suas normas.

Além disso, 17 vetos presidenciais ao Projeto de Lei Complementar 68/2024, que deu origem à Lei Complementar 214/2025, ainda precisam ser avaliados pelo Congresso Nacional, podendo permanecer ou não.

Dois deles são de grande importância para o agronegócio: o diferimento do crédito presumido do produtor rural não contribuinte, que foi vetado e ainda aguarda apreciação do Congresso, e a isenção dos novos impostos CBS e IBS sobre os Fiagros, inicialmente vetada, mas posteriormente restabelecida com a derrubada do veto, mantendo o benefício fiscal para os investimentos no setor.

Há necessidade de avanços também com relação à votação do PLP 108/2024 no Senado Federal, especialmente na CCJ, visando a criação efetiva do Comitê Gestor do IBS e o aperfeiçoamento de novas regras para o ITCMD — como composição do comitê, processo administrativo fiscal e definição do fato gerador, com expectativa de relatório e votação até agosto de 2025. Saiba mais neste artigo!

Regulamentação da reforma tributária

A reforma tributária no Brasil foi criada por meio da Emenda Constitucional 132/2023 (EC 132/2023) e a Lei Complementar 214/2025 (LC 214/2025),oriunda do PL 68/2024.

Enquanto a EC 132/2023 tem como finalidade alterar o sistema tributário nacional, a LC 214/2025 institui o IBS (Imposto sobre Bens e Serviços),a CBS (Contribuição Social sobre Bens e Serviços) e o IS (Imposto Seletivo),além de criar o Comitê Gestor do IBS e alterar a legislação tributária.

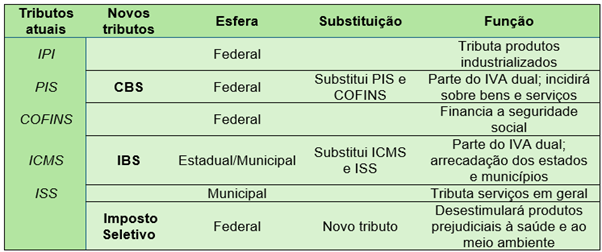

Assim, a regulamentação da reforma tributária tem como base a LC 214/2025, a qual prevê a simplificação dos tributos sobre o consumo no Brasil. Essa simplificação consiste na substituição dos impostos atuais pelos que foram criados pela LC, conforme o quadro abaixo.

Ou seja, os atuais impostos IPI, PIS e COFINS serão substituídos pela CBS, sendo um imposto federal, enquanto o IBS substituirá o ICMS e o ISS, de âmbito estadual, distrital (DF) e municipal.

A CBS e o IBS funcionarão por meio do IVA (Imposto sobre Valor Adicionado),um imposto dual. E haverá ainda o IS (Imposto Seletivo),que será federal, mas de caráter extrafiscal e regulatório, voltado para desestimular o consumo de produtos nocivos à saúde e ao meio ambiente, sobretudo bebidas alcoólicas e cigarros.

Essas substituições ocorrerão de forma gradual, a partir de janeiro de 2026, quando o IVA começa a operar com alíquota de 1%, sendo 0,9% de CBS e 0,1% de IBS.

Já em 2027, será iniciada a cobrança da CBS pela alíquota cheia e haverá a extinção do PIS e COFINS. Outras alterações graduais seguem até 2032, para em 2032 serem extintos todos os impostos atuais e funcionar somente os que foram criados.

A reforma tributária no agronegócio

Diversos setores do agronegócio têm se manifestado sobre os impactos da reforma tributária no setor.

Apesar de o Ministério da Fazenda afirmar, com base em estudos, que o PIB (Produto Interno Bruto) do agro tenha crescimento entre 10,6% e 18,2% em 15 anos, o setor teme retração, aumento da carga tributária para o produtor rural e elevação de custos, segundo uma pesquisa publicada pelo jornal Valor.

Empresas do agro ouvidas pela pesquisa avaliam que a reforma poderá provocar o aumento de custos de produção e impactar o preço dos alimentos para o consumidor final.

Há uma crítica também relativa à lista reduzida de produtos da cesta básica, que vai na contramão das expectativas do setor, o qual esperava uma cesta mais abrangente. Com isso, há também o risco de exclusão de itens essenciais, o que compromete a isenção total desejada para esses produtos.

Conforme a pesquisa divulgada, o produtor rural deve sentir de forma intensa os efeitos da reforma, com o aumento da carga tributária, o fim das isenções para insumos como sementes, adubos, farelo e biodiesel, e o fim dos incentivos fiscais, o que afeta diretamente a competitividade da produção.

Outro fator que preocupa é a complexidade na transição tributária, que pode gerar insegurança jurídica e custos adicionais para o setor.

Ainda há destaque para a criação do Imposto Seletivo, conhecido como “imposto do pecado”, que se aplicado a determinados produtos agropecuários, poderá desestimular sua produção.

Além disso, mudanças no sistema de créditos tributários podem gerar impacto nas exportações, reduzindo a competitividade do agronegócio brasileiro no mercado internacional.

Pequenos produtores também são afetados, ainda segundo a pesquisa: mesmo com a promessa de isenção para quem fatura até R$ 3,6 milhões ao ano, há preocupações com a burocracia envolvida.

Novas regulamentações da reforma tributária

A falta de clareza em alguns pontos da LC 214/2025 também é motivo de preocupação do agronegócio, e por isso é de grande importância estar atento às alterações que estão por vir.

A LC 214/2025, por exemplo, foi sancionada com 17 vetos presidenciais, os quais serão apreciados pelo Congresso Nacional. O Congresso tem a prerrogativa de manter ou derrubar esses vetos, o que pode impactar diretamente o agronegócio.

Os vetos mais sensíveis ao setor agropecuário foram o diferimento do crédito presumido e a isenção dos Fiagros (Fundos de Investimento nas Cadeias Produtivas do Agronegócio).

O primeiro trata da retirada do dispositivo que permitia ao produtor rural não contribuinte diferir o aproveitamento do crédito presumido de IBS/CBS quando sua produção fosse destinada a consumidores finais ou outros não contribuintes.

Com a manutenção do veto, o produtor rural não poderá postergar o recolhimento dos tributos e, em casos de descumprimento, estará sujeito a multa e juros, o que pode elevar o custo da comercialização direta e impactar a competitividade do setor.

Já em relação aos Fiagros, o veto presidencial havia retirado a isenção de IBS/CBS desses fundos, o que representaria um obstáculo ao financiamento privado do agronegócio.

No entanto, o Congresso Nacional derrubou esse veto em junho de 2025, garantindo a manutenção da isenção e preservando a atratividade dos Fiagros como instrumentos de captação de recursos para o setor.

Assim, enquanto o veto ao diferimento ainda aguarda apreciação, o setor comemora a reversão do veto sobre os Fiagros, considerado uma vitória importante para os investimentos no agro.

Normas infralegais ainda serão editadas

Outro ponto de atenção é que a regulamentação da LC 214/2025 ainda depende da edição de normas infralegais a serem elaboradas pelo Poder Executivo.

Por meio de portarias e resoluções da Receita Federal, e futuramente do Comitê Gestor dos tributos, diversos aspectos técnicos e operacionais da reforma tributária precisarão ser detalhados.

Esses atos normativos terão impacto direto na forma como as novas regras serão aplicadas na prática.

PLP 108/2024 pendente no Senado

O PLP 108/2024, que trata de temas complementares à reforma tributária — como a criação e o funcionamento do Comitê Gestor do IBS e a regulamentação do ITCMD — ainda está em tramitação no Senado Federal. A proposta aguarda parecer da Comissão de Constituição e Justiça (CCJ),após a realização de quatro audiências públicas que discutiram pontos sensíveis, como a representatividade dos municípios no comitê e a progressividade do ITCMD. A expectativa é que a fase na CCJ seja concluída até agosto de 2025, com votação em Plenário prevista para o segundo semestre.

Também traz mudanças relevantes sobre a tributação de bens e patrimônios declarados no exterior, estabelecendo regras mais detalhadas para sua incidência.

Vale lembrar que os estados já estão autorizados a aplicar alíquotas progressivas do ITCMD, o que, combinado às novas regras, pode gerar impactos consideráveis para a sucessão de propriedades rurais e o planejamento patrimonial do setor.

Conclusão

A regulamentação da reforma tributária, embora em estágio avançado, ainda apresenta pontos de incerteza que impactam diretamente o agronegócio.

A insegurança jurídica gerada por 17 vetos presidenciais, especialmente o que afeta o crédito presumido do produtor rural, preocupa o setor, assim como a indefinição sobre normas infralegais e a tramitação do PLP 108/2024 no Senado.

Apesar das promessas de crescimento do PIB agropecuário no longo prazo, o setor manifesta receios com o aumento da carga tributária, a redução de isenções e incentivos fiscais, além dos impactos na competitividade e nos custos de produção.

Diante desse cenário, é essencial que você acompanhe de perto a movimentação do Congresso Nacional e do Poder Executivo, tendo atenção aos pontos destacados neste artigo, visando segurança jurídica, equilíbrio fiscal e preservação da sua competitividade no agronegócio. Fala com a gente, se tiver dúvida. Até mais!